作者:@althunter31 / 來源:推特

@pendle_fi 除了半年10倍的幣價和快速突破100m的TVL,本身的基本面和模型都是頂級的。

我在Pendle上已經賺了幾萬U,無論投資還是投機它都可以滿足,或許是真的"永賺"標的!

??本篇配合案例硬核科普,#DeFi 新手也能讀懂。干貨濃度高,建議先碼后看

1Pendle 是一個建構在 #etherum 和 #arbitrum 上的去中心化「收益率交易協議」,允許用戶執行各種收益率管理策略。了解 Pendle,主要需要理解以下 3 個部份:

- 收益代幣化

- Pendle 自動做市機制

- $vePENDLE

這些術語看上去很專業,別擔心,下面我會一一進行舉例講解。

2 收益代幣化

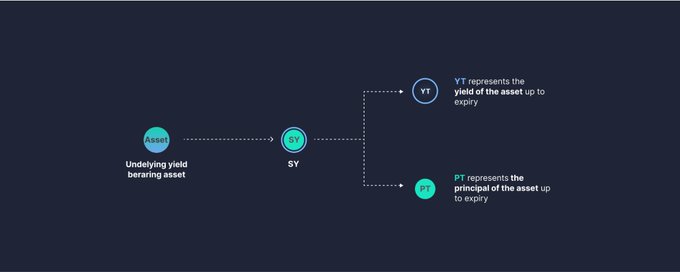

首先,Pendle 定義了「生息代幣」(yield-bearing token,以下簡稱 SY),它泛指任何可以產生收益的代幣,比如,我們在 Lido 上質押 ETH 所獲得的 stETH,在 AAVE 上出借資產所獲得的 aToken 等等。

Pendle 經過代碼上的封裝,使得底層的 SY 將能與 Pendle AMM 兼容

2.1 SY 再被拆分為本金和收益兩個組成部分,分別是 PT(本金代幣)和 YT(收益代幣)它們都可以在 pendle 上進行交易。

這個過程被稱為收益代幣化,也就是將收益拆分為獨立的代幣——SY=PT + YT

以 stETH 舉例:stETH 在 pendle 上的生息代幣是 SY-stETH,而 SY-stETH=PT-stETH + YT-stETH

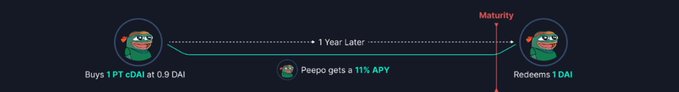

2.2 Principal Token/PT

PT 代表底層生息資產中的本金部分。持有PT代表你握有本金的擁有權。

在到期日及以后,PT可以以 1:1 的比例兌換領回底層資產。由于其收益組成部分的已被分離,所以PT可以按照(與底層資產相比)一定的折扣的價格購買。

2.3 比如這個??。

它現在可以以 0.9 個 DAI 去買 1 個 PT-cDAI,等到期日到了,1 個 PT-cDAI 可以換成 1 DAI,收益率=(1-0.9)/0.9 = 11.1%。

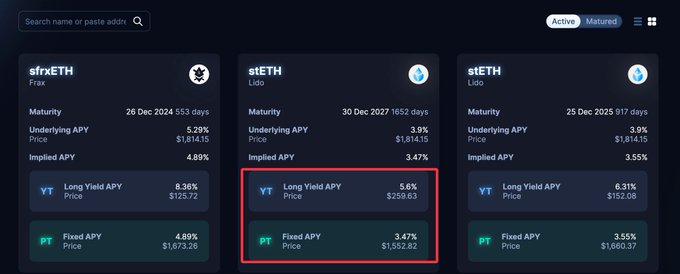

2.4 Yield Token/YT

YT 代表底層生息資產所產生的收益。持有 YT 的用戶有權領取底層資產所產生的收益,這個收益率在 Pendle 中顯示為「底層年化收益率 (Underlying APY)」。

例如,持有 10 個 YT-stETH 代表著你可以獲得在 Lido 存入的 10 個 ETH 的所有收益。

3Pendle AMM (自動做市商)

Pendle V2 中的流動性池設置為 PT/SY,即本金代幣與其生息代幣組成一個交易對,例如 PT-aUSDC / SY-aUSDC

交易本金代幣 PT 是一個簡單的過程,只需在池中的兩種資產之間進行交換,而通過pendle 所謂的「閃電交換」,也可以實現在同一池中進行收益代幣 YT 交易。

3.1 舉例解釋:

我向 AAVE 中質押了 100 USDC,得到了 100 aUSDC,然后我來到 pendle,將 100 aUSDC 換成了 100 YT-aUSDC,然后將這 100 個 YT-aUSDC 拆成 100 PT-aUSDC 和 100 YT-aUSDC。

假設此時沒有別的用戶,這時 pendle 上就會有一個 100 SY-aUSDC / 100 PT-aUSDC 的流動性池。

3.2 理論上,本金代幣 PT 和 收益代幣 YT 的價格相加,應該與這個生息代幣本身的價格相等,也就是P(PT)+P(YT)=P(SY)。

假設以上的例子中,SY 的價格是 1 aUSDC,PT 的價格是 0.9 aUSDC,因此 YT 的價格是 0.1 aUSDC。

3.3 假設用戶 A 此時想用 10 aUSDC 購買一些收益代幣 YT-aUSDC,他能買 10/0.1=100 YT-aUSDC,如何買呢?智能合約的代碼是這么實現的:

-> 首先,由于用戶用的是 10 aUSDC,pendle 會將其封裝成 10 SY-aUSDC

-> 接著智能合約會從流動性池中借出 90 SY-aUSDC

3.4

-> 將用戶 A 的 10 SY-aUSDC 和從池子里取出的 90 SY-aUSDC 進行拆分

-> 拆分從成 100 PT-aUSDC 和 100 YT-aUSDC

-> 將拆出來的 100 YT-aUSDC 全部給用戶 A,將拆出來的 100 PT-aUSDC 賣掉換成 100*0.9=90 SY-aUSDC 并重新還給流動性池

3.5 上述例子是買收益代幣 YT,若用戶想要賣出 10 YT-aUSDC,他能換回 10*0.1=1 SY-aUSDC:

-> 智能合約會從流動性池中借出 10 PT-aUSDC

-> 將 10 YT-aUSDC 和 10 PT-aUSDC 合并,換成 10 SY-aUSDC

-> 給用戶 1 SY-aUSDC,剩余的 9 SY-aUSDC 會被換成 9/0/9=10 PT-aUSDC 重新還給流動性池

3.6 是的,這是個很天才的機制,什么好處?

對于流動性提供者 LP*:*由于YT交易和PT/SY交易都在同一個池子,LP可以從單個流動性提供中獲得PT和YT兩者交易費用,收益翻倍。

對于交易者:將YT和PT集中在一個PT/SY池中,而不是分別放在不同的池中,將帶來更好的深度和流動性——降低了滑點。

3.7 團隊代幣今年 4 月已經全部解鎖完了。此后,任何對流通供應量的增加都將來自激勵和生態建設。

在2022年10月,每周發行量為667,705,并自此每周減少1.1%,直到2026年4月。

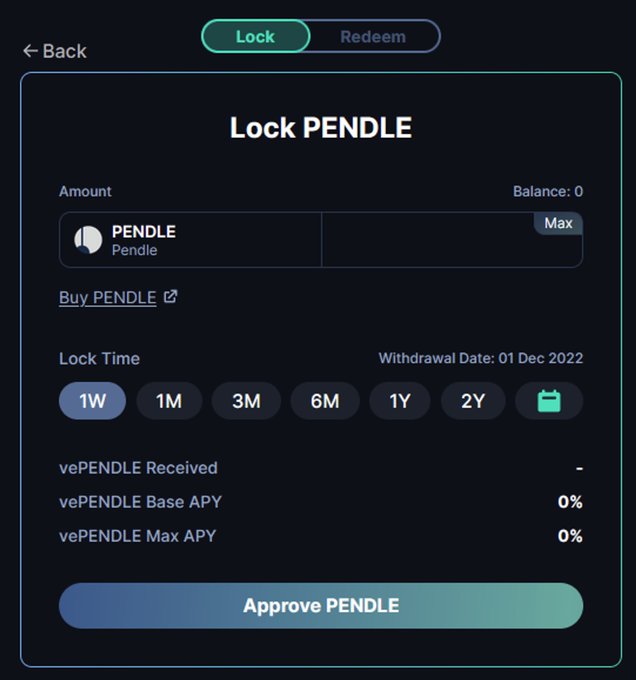

4$vePENDLE

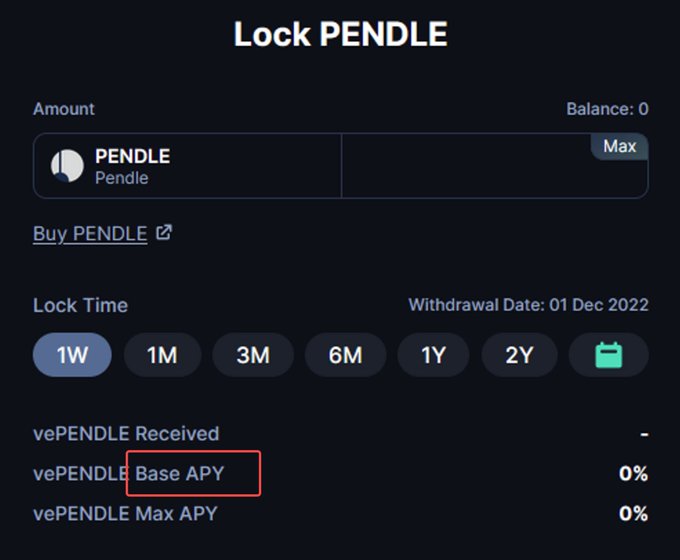

$vePENDLE 是 PENDLE 的治理代幣,需要通過質押 $PENDLE 獲得,質押的數量越多或者時間越長,獲得的 $vePENDLE 越多,到期時,1 $vePENDLE 可以換回 1 $PENDLE。

4.1 $vePENDLE 的用處

投票:類似于 @curve 的機制,pendle 也會給某些池子提供 $PENDLE 獎勵,哪些池子可以獲得,需要由 $vePENDLE 持有者在每周四 00:00 UTC 投票決定。

獎勵:Pendle從YT產生的所有收益中收取3%的費用,目前,該費用的100%分配給vePENDLE持有者。

4.2 另外,已到期但尚未被持有人兌現領回的PT的部分收益,也將按比例分配給vePENDLE持有者。

例如,已到期的PT-aUSDC相當于aUSDC無異。如果持有人不進行兌現,其所有收益將被轉換為穩定幣并由協議收集作為協議收入,并分配給vePENDLE持有者。

4.3 從YT中收集的利息抽成,加上已到期PT的獎勵,構成了$vePENDLE的 “Base APY”(基礎收益率),另外,如果投票,還有權獲得被投票池子80%的交易費,這構成了 “Voter’s APY”(投票者收益率),Base APY + 「最高可能的 Voter's APY」- 就是一個人可能獲得的最高收益獎勵(“Max APY”)。

4.4 Pendle 除了會把所有YT費用收入分配給所有vePENDLE持有人,Pendle 還把產生交易手續費分配給相應池子的 vePENDLE 投票者(例如,為「池子X」投票的vePENDLE持有人,將收到來自「池子X」交易費收入)

目前,Pendle協議的全部收入都分給了 vePENDLE 持有人,項目方本身未得到任何分配。

寫在后面:

天才機制、慷慨的項目方和分潤模型,讓Pendle 成為了我最喜歡的項目之一。

之后我會分享為什么Pendle有如此高的預期以及如何使用它擴大你的收益。

這篇肝了挺久,如果能看到這里相信你一定有所收獲。碼字不易,如果你喜歡這個線程,請關注我并點贊轉發。

來源:https://twitter.com/althunter31/status/1672507783290454017?s=20