作者:江卓爾 / 來源:專欄

以下為江卓爾發文內容。撰文:江卓爾,萊比特礦池 CEO

孫割在 Liquity 的 60 萬個 ETH 如果被清算,ETH 價格會被砸到 1000 以下嗎?

其實并不是這樣,沒那么可怕,講故事是一種講法,越聳人聽聞,聽眾越多,講原理是另一種講法。

1、DeFi 的強平清算,和中心化交易平臺的爆倉類似,但又有所不同,交易平臺是一次性把爆倉單尸體以低一些的價格掛出來,并且由于:低一些掛單 = 往下砸盤 = 最新成交價降低,因此有可能導致下面的單子也爆掉,形成連環爆倉。

2、DeFi 的抵押借貸在抵押率低于一定程度后,就會把單子掛出來,允許搬磚者參與清算,這個過程類似于爆倉。例如借 $100 U,在抵押物 ETH 的凈值是 $110 時,你就可以去清算這個單子,用 $100 U 換回價值 $110 的 ETH,然后把 $110 的 ETH 賣到交易平臺,賺取 $10 的清算利潤。(Liquity 使用穩定池等 3 種方法清算,原理大同小異,不展開講了)

3、但 DeFi 的最新幣價不是像交易平臺一樣,由買賣單直接交易產生,而是由預言機從外部輸入。因此交易平臺的清算單,會直接把成交幣價瞬間打下去,而 DeFi 的清算單雖然也會降低成交幣價,但這個過程依靠清算者套利完成,有一定的延遲時間,并且是間接作用。

4、極端情況下,如果市場上搬磚清算者都耗光了資金,那不管有多大的清算單,都只是在系統里,不會把影響傳到到其他 DeFi 和中心化交易平臺。孫割的 60 萬 ETH 就是這樣的情況。

5、當 Liquity 的穩定池耗盡 LUSD 穩定幣(無法依靠系統內預存穩定幣清算,要依靠外部搬磚清算者),整個系統抵押率低于 150% 時,就會開啟究極模式——Recovery mode (恢復模式),所有的單子,哪怕高于 110% 的,從低到高,都會被清算,直到整個系統的抵押率恢復回 150% 為止,由此逼迫借款人盡快補錢進來。

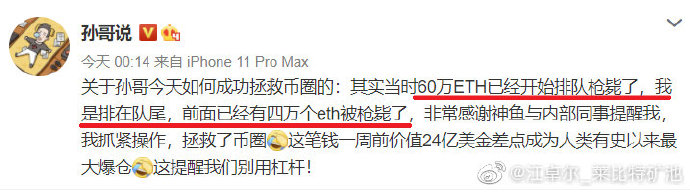

6、Recovery mode 就是孫割說的 「已經開始排隊槍斃了,我是排在隊尾,前面已經有四萬個 eth 被槍斃了」,孫割此時雖然高于 110%,但也在排隊槍斃的隊列里,理論上可以被槍斃。但孫割即使什么都不做,系統把前面低抵押率的單子槍斃后,很可能整個系統抵押率就能恢復 150%,從排隊槍斃模式退出。

7、即使幣價進一步下跌,系統抵押率不能恢復 150%,不能從排隊槍斃模式退出,在孫割的 60 萬 ETH 被掛清算單時,搬磚清算者的資金已經不夠,連孫割前面的清算單(尸體)都還沒吃完,暫時還輪不到孫割的 60 萬 ETH。

即使把孫割前面的清算單(尸體)吃完了,對這 60 萬 ETH 也要一口一口慢慢吃,對交易平臺幣價的影響,取決于搬磚清算者的資金,而搬磚清算者的資金此時顯然不夠。

并且,在幣價重新上漲后,和交易平臺爆倉單尸體不會恢復成正常單不同,大部分的 DeFi 都會把未清算完畢的清算單,恢復成正常單。例如 Liquity 整個系統抵押率恢復 150% 后,就會從排隊槍斃模式中退出。

8、所以總結一下,如果孫割沒及時補倉會怎么樣?大概率什么都不會發生,因為:

- 最低幣價就維持了幾分鐘,幾分鐘后幣價上升時,搬磚清算者連孫割前面的尸體也吃不完。

- 就算吃完了孫割前面的尸體,對交易平臺拋壓也只取決于搬磚清算者資金,而他們資金此時明顯不夠,且受 ETH 擁堵影響,搬磚效率很低。

- 清算完孫割前面低抵押率的單子后,Liquity 系統抵押率可能升回 150%,從排隊槍斃模式中退出

因此,大概率什么都不會發生,不會導致 「ETH 跌到 1000」。只有幾個條件湊齊:幣價長時間處于低位(但又不能太低,導致清算無利可圖) + 搬磚者資金充裕 + ETH 不堵,才有可能導致搬磚者把這 60 萬 ETH 源源不斷搬到交易平臺,影響交易平臺幣價。

9、孫割最大的風險在于:某個巨鯨盯上了他,在 Liquity 進入排隊槍斃模式,且總抵押率嚴重低于 150% 時,直接用大量 U,把 Liquity 的所有單子(包括排在隊尾的孫割)全部清算掉,那孫割就會在低價被人買走 60 萬 ETH。

但巨鯨一次性吃下 60 萬 ETH,大概率就是純買入,因為拿到交易平臺套利砸盤的話,10%~20% 的價格差不夠砸,會自己把自己砸虧,所以也不會導致 「ETH 跌到 1000」。

PS:不知道這 60 萬 ETH 是孫割的,還是孫割旗下用戶的,切記:No your key, No your ETH。

F2Pool 聯合創始人神魚對江卓爾的發文做了補充:

糾正江總幾個錯誤 6、孫哥倉位占 Liquity 系統 60% 以上,當時孫哥倉位低于 145% 左右,系統很難退出恢復模式,會持續清算; 7、目前主流清算 bot 大多采用閃電貸,只要有利潤,完全可以從 uni/dydx/aave 里低成本借出海量資金(之前黑客攻擊案例借出幾十億美金完全沒有問題)。此時清算孫哥倉位利潤是 40% 左右,所以閃電貸清算機器人會在 1888*0.6-1888 之間在 DEX 里形成持續拋壓,DEX 里負溢價的 ETH 又會被大量套利團隊搬到 CEX 拋售,進一步觸發連鎖反應。

來源鏈接:weibo.com