作者:Jaden,LD Capital / 來源:LD Capital

前言

隨著傳統金融無風險利率上升和DeFi 收益率下降,投資者紛紛涌入美債市場。為了重新擴大擴大市場規模和為用戶提供更可持續穩定的收益,DeFi協議將RWA作為抵押品來源或新的投資機會。

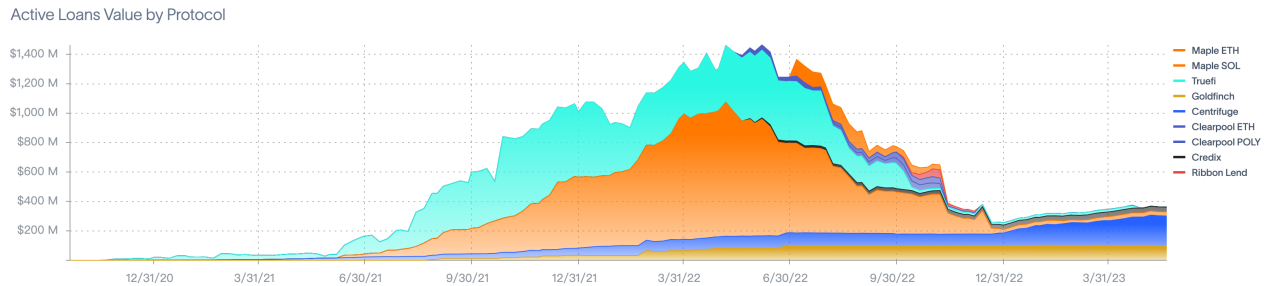

RWA借貸協議累計借款量達到44億美元,高峰時期為2022年5月達到14億美元,當前RWA借貸協議借款額不足5億美元(不包含MakerDAO)。尤其是在2022年去杠桿階段機構連環撤資,部分借貸協議出現了壞賬。盡管市場對RWA板塊關注度增加,但借款量仍然沒有很大起色。近一年來,RWA板塊資金增長主要是針對美債認購業務。

本文將根據根據Nansen和Rwa.xyz跟蹤,主要介紹接入現實資產的最活躍的借貸協議并跟進發展動態,這些協議分別是MakerDAO、Maple Finance、Truefi、Goldfinch、Centrifuge和Clearpool。

圖:RWAs協議活躍貸款量

來源:rwa.xyz,LD Research

MakerDAO

Rank#70

MakerDAO為穩定幣協議,允許用戶抵押加密資產借出錨定美元的穩定幣Dai。

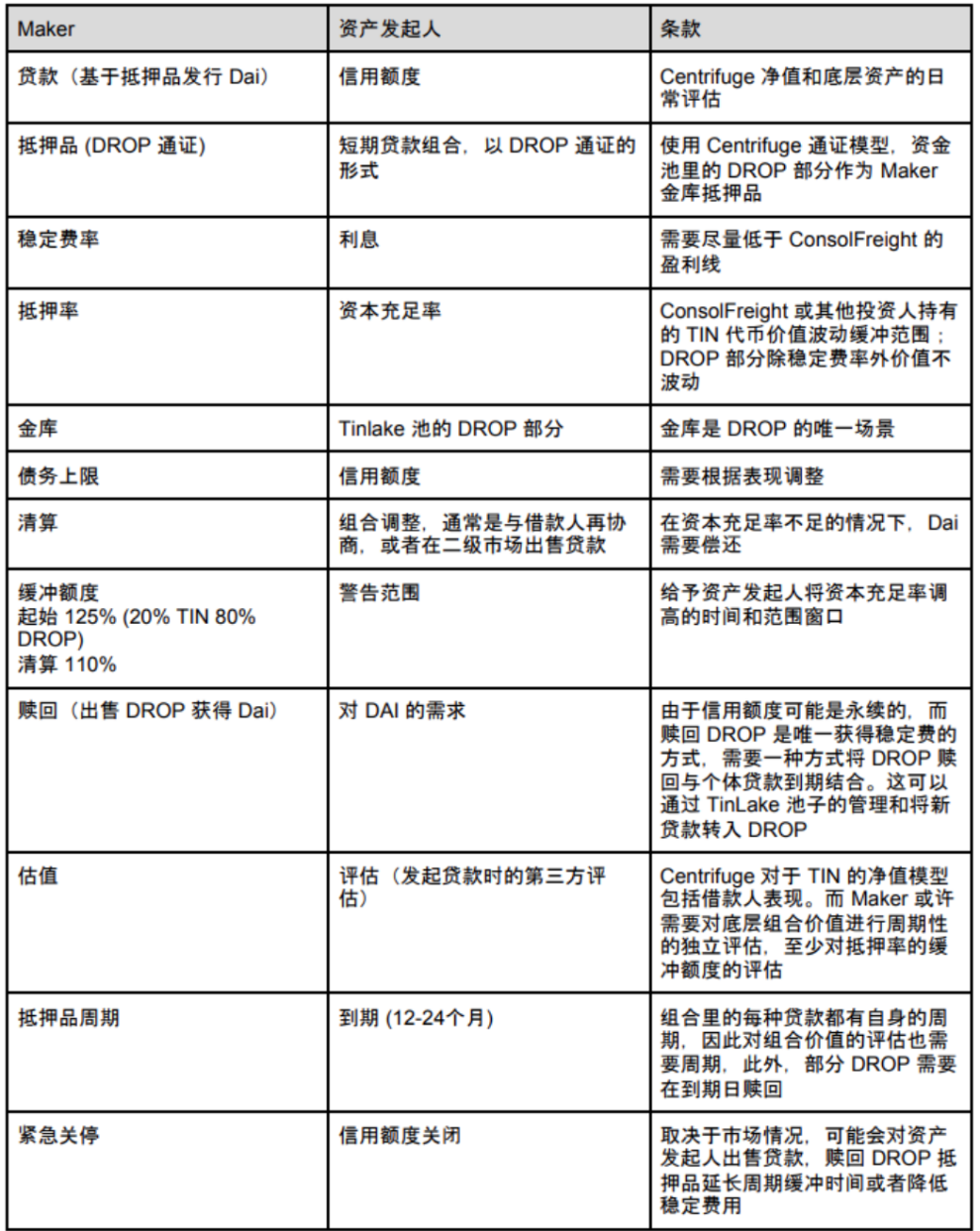

MakerDAO RWAs板塊分為2部分,一是MIP21,支持RWA作為抵押物進行借貸,并采用Centrifuge Tinlake作為底層,通常收取4%的穩定費,提案于2020年11月通過。二是MIP65,即支持通過PSM模塊獲取USDC并由 Monetalis進行策略化投資,最初債務上限額度為5億美元,隨后于2023年3月將債務上限提高為12.5億美元,這部分新增的7.5億美金將在后續6個月內分12次購買美國債券。

圖:MakerDAO RWA抵押借貸運作方式

來源:MakerDAO blog,LD Research

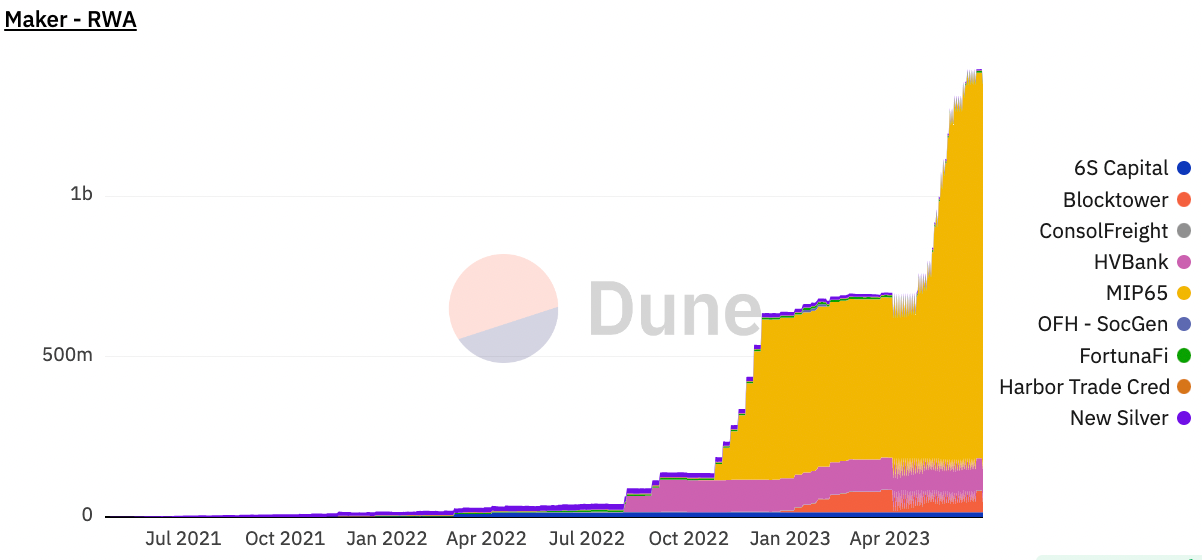

截至2023年6月24日,根據dune數據,MakerDAO RWA業務規模將近14億美元,占MakerDAO資產負債表41%,帶來530萬美元收入,占協議年化收入的52.2%。

圖:MakerDAO RWAs

來源:dune.com,LD Research

代幣模型

代幣總量為100萬枚,由于在協議運行過程中存在增發(填補協議壞賬)和協議盈利銷毀回購機制,因此當前實際流通量為977,631.03。

代幣主要作用為治理,后續將針對Spark協議增加質押挖礦功能。

Centrifuge

Rank#257

Centrifuge成立于2017年,由Lucas Vogelsang、Maex Ament和Martin Quensel聯合創立,由柏林投資銀行 Pro FIT 方案推動,與歐洲區域發展基金(EFE)共同供資開發。2022年1月 29 日, Centrifuge 以鎖定 5,435,100 DOT 贏得 Polkadot 第 8 次平行鏈插槽拍賣。

其產品為Tinlake,支持用戶抵押資產并產生一個NFT進行融資,每一個資產池都具有2種不同風險的代幣,Tin和Drop。Centrifuge收取0.4%平臺費。

Centrifuge Tinlake是MakerDAO RWA抵押借貸的底層。2021年4月,金融機構New Silver率先在其Tinlake合約中建立了房產修復轉手貸款池(fix and flip loans),依托MakerDAO作為信貸設施完成第一筆貸款融資。

2022年12月底,BlockTower Credit 與 Maker 和 Centrifuge 合作,將 2.2 億美元的現實世界資產帶入DeFi。Maker將發行由這些RWA支持的Dai貸款,Centrifuge 將處理鏈上發行和代幣化,而BlockTower Credit將充當資產管理者。

2023年2月Centrifuge在Aave社區提議將現實世界資產(RWA)引入Aave,并將其作為原生穩定幣GHO的抵押品。Centrifuge表示一旦GHO做好準備,就發布正式提案。

2023 年1月至2023年6月,Centrifuge并無重大進展。

Centrifuge收取的平臺費盡管非常低,但接入的資金體量大,并且是最早采用風險分級的協議之一。

代幣模型

Centrifuge最初發布了400,000,000 CFG,并將其分發給了基金會和最初的貢獻者、核心團隊、投資者和驗證者。為了支付 PoS 區塊獎勵,預計每年將額外鑄造 3%的CFG代幣,但是用于支付交易費用的代幣會燃燒掉,以穩定CFG代幣的總供應量。但其主鏈交易少,因此銷毀的代幣量極少。目前有部分CFG橋接至以太坊。CFG的主要用途為質押、支付主鏈上交易費用以及參與治理。

Maple Finance

Rank#395

Maple Finance創建于2020年,2021年5月正式上線,產品上線Solana和Ethereum鏈,主要業務是為機構提供無抵押借貸服務,過去用戶主體為加密公司,因此在2022年去杠桿的市場環境下產生了5,200萬美元壞賬。

根據Defillama,2023年3月是Maple Finance TVL歷史低點(24M),隨后協議在5月推出了針對美國國債的現金管理池后TVL有所反彈,相較于Truefi即將推出的美債池,Maple Finance并沒有最低認購額度,但從鏈上記錄來看仍是以大額認購為主。6月12日推出不定期貸款池以提高協議靈活性。截至2023年6月24日,Maple Finance TVL達到62.82M,其中RWA板塊TVL為22.83M。

Maple Finance收取0.66%平臺費用和2.5%履約費(在償還貸款時按照利息的百分比支付)。

圖:Maple TVL on Ethereum

來源:Defillama,LD Research

代幣模型

Maple Finance發行兩種代幣,其中MPL在以太坊上發行,SYRUP在SOL上發行,總量各10,000,000。用戶質押MPL后可獲得xMPL,協議收入50%將用于回購市面上的MPL獎勵xMPL持有者。目前MPL流通量為796萬枚,其中30.41%參與質押,已回購MPL數量為30,010。

Truefi

Rank#429

Truefi是TrustToken團隊于2020年創建面向投資機構的無抵押借貸協議。TrustToken此前曾創建了TUSD,但已于2020年將該板塊業務出售給名為Techteryx 的公司。

Truefi協議TVL跌破1000萬美元后沒有反彈跡象,協議目前暫無活躍借款池。Adapt3r digital即將開放美國債券池,認購額度最小為10萬美元,目前處于登記申請階段。

協議收取0.5%平臺費。

圖:Truefi TVL

來源:DeFillama,LD Research

(協議內顯示TVL為$17.25M,其中未償貸款金額為7.17M,與DeFillama存在出入)

代幣模型

TRU最大供應量為14.5億,當前代幣供應量為1,198,450,773,當前流通量為1,061,445,050,銷毀2.51億枚代幣。截至2023年5月22日團隊統計數據,團隊、代幣銷售、流動性獎勵和治理部分鎖定代幣約1.4億枚。

TRU價值捕獲來自:

1)質押,批準或拒絕新貸款;

2)儲備金;

3)流動性激勵;

4)治理。

Goldfinch

#737

Goldfinch Finance主要業務是實體公司提供貸款,目標客戶是債務基金和金融科技公司等借貸企業,為他們提供USDC的信用額度。

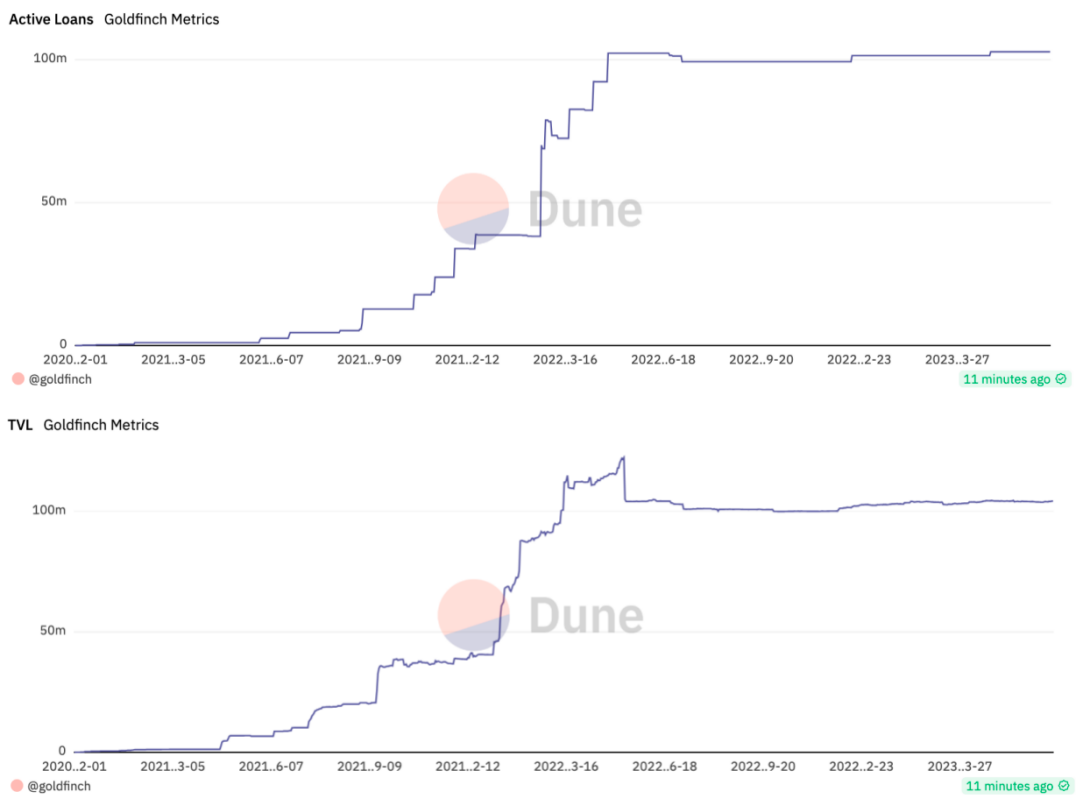

根據dune數據,Goldfinch活躍貸款量和協議TVL從2022年5月起基本處于停滯增長的狀態,總貸款額度維持在1億美金左右,主要原因在于無抵押借貸需要對實體進行詳盡調查,同時貸款方通常為機構,在熊市階段下,貸款方和借款方對風險和收益評估難以匹配。

Goldfinch收入來自借款人支付的利息和LP產生的取款費,DAO會收取上述費用的10%。LP從高級池中提現時需要支付0.5%的提現費用,該費用也會分配給DAO。

圖:Goldfinch 活躍貸款量/TVL

來源:dune.com,LD Research

代幣模型

代幣總量114,285,714,未來(2年后)可能會引入適度通脹計劃,最終由社區決定,當前代幣流通量為51.9m,占代幣總量的45%。代幣總量將近55%在TGE后3年釋放,每月釋放量約為176萬枚。

Clear Pool

Rank#960

協議于2022年Q1上線以太坊主網,團隊成員主要來自傳統金融機構,協議產品包括無需許可池和需許可池。

無許可池是指任何人可提供借款,但借款人仍需要經過向團隊申請名單。無許可池大小是動態的,對貸方可以提供的流動性數量沒有限制。借款人可以使用利用率/利率曲線來優化資金池規模,無確定的歸還貸款時間,利息動態計算。其借貸方式類似Aave等抵押借貸協議。但池子的利用率需要保持在95%以下,當利用率超過95%時,借款人不可再進行借款。超過99%,貸款人不可提款,且借款人需要償還一部分資金。

Prime為Clearpool即將推出的需許可池,搭建在Polygon上,目前處于測試網階段。Prime池參與方都需要經過KYC和AML調查。

2023年3月為協議TVL低點(2.6m),當前TVL為28.49m,但自5月以來TVL進入增速減緩。

圖:Clearpool TVL

來源:Defillama,LD Research

代幣模型

代幣CPOOL總量為10億個,公募輪估值為4000萬美元,目前處于破發狀態。

2024年1月前,每月28日釋放代幣總流通量的3.11%。

代幣價值捕獲來自于:

1)協議收入5%用于回購;

2)質押獲得代幣獎勵;

3)參與治理。

來源:https://ld-capital.medium.com/rwas%E5%80%9F%E8%B4%B7%E5%8D%8F%E8%AE%AE%E7%9B%98%E7%82%B9-dce5ff995226