作者: 一棵楊樹 / 來源:白話區塊鏈

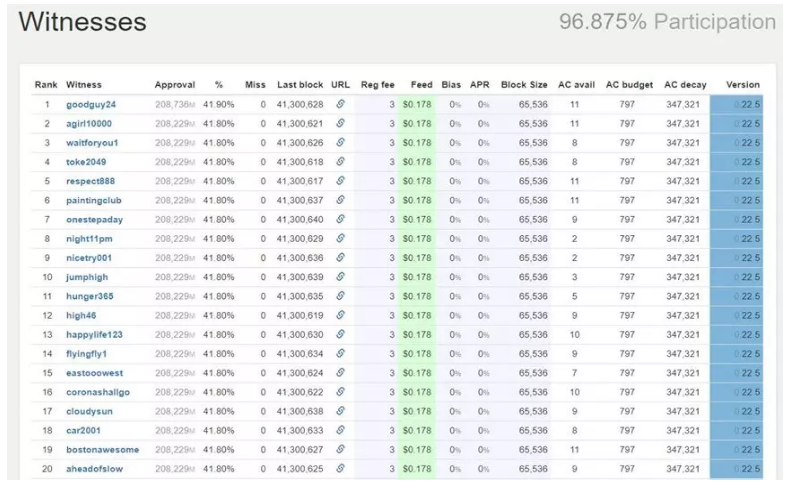

個別頭部交易平臺熱錢包的steem代幣突然介入Steemit見證人(witnesses,類似EOS中的超級節點,負責網絡出塊與動議治理)的鎖倉投票(Power Up),數千萬權重直接血洗了原先的見證人(witnesses)格局,使得原有的20名見證人(witnesses)瞬間全部被換。

這次“閃電奪權”背后的主導者,則是剛和Steemit聯姻的波場基金會,而20名新晉見證人(witnesses)大換血后,隨即主導網絡升級,推翻了前兩天社區通過的軟分叉決議Soft Fork 22.2。

01

波場基金會與Steemit社區

之間的“收購”齟齬

波場基金會和Steemit見證人們之間的這場齟齬,根子可追溯到Steem區塊鏈創立之初,而直接誘因則起源于一件收購事宜:

2月14日,Steemit前CEO兼聯合創始人Ned Scott在社交媒體上宣布將Steemit賣給了波場創始人孫宇晨——通過此次收購,波場基金會同時獲得了相當大份額steem代幣的控制權和投票權,雖然雙方并未公開具體涉及多少steem代幣,但據稱是網絡創建早期因“預挖”爭議,而被一直擱置的6500 萬枚steem代幣。

由于歷史因素,社區對波場基金會所收購持有的這6500 萬枚steem代幣投票權抱有分歧,認為其并不應該直接參與社區治理,并且部分社區成員擔心波場基金會是“報復性收購”,不會給項目帶來長遠穩定的發展前景。

所以2月24日,見證人(witnesses)聯合推出軟分叉22.2(Soft Fork 22.2),主要涉及凍結波場基金會對應賬戶的steem代幣(即主要針對波場基金會購買steemit.Inc那部分steem代幣的投票權),意圖迫使雙方坐到談判桌前。

在軟分叉后,Steemit社區內包括見證人、開發人員和利益相關者共同撰寫了一份聲明,稱社區更新臨時保護協議(軟分叉 22.2 升級)是為了確保 Steem 區塊鏈的安全,以維持目前關于 Steemit 公司股份的現狀及長遠發展。

而波場基金會在3月2日和交易平臺合作“閃電奪權”后推出的網絡升級22.5,就是為了取消2月24日的這份Soft Fork 22.2限制,解鎖基金會所持有的steem代幣份額。

由此來看,雙方的核心利益沖突就在于這6500萬枚steem代幣及未來網絡議程的主導權,而前者又直接決定后者的主導權,故社區意圖通過軟分叉(Soft Fork 22.2)凍結這部分代幣,以倒逼談判獲取話語權,而波場基金會則以強硬的資本手段實現了對見證人(witnesses)的“降維打擊”,強勢解凍代幣網絡升級22.5,把控未來協商的主導權。

02

“反擊黑客”

還是“賄賂攻擊”

雖然事后“The Steemit Team”就迅速發布社區公開信,聲明了自己的程序正義:

1.Soft Fork 22.2是惡意構建,旨在凍結少數非常有針對性的帳戶,并剝奪其擁有資產的權利和所有權;

2.所以這次的變故只是為“糾正一小伙人所領導的敵對行為,恢復社區秩序”;

3.除非社區決定,否則 Steem區塊鏈不會放棄或合并到 TRON。在4-6 周后,Steemit團隊將在恢復秩序和相互協議后將治理權回饋給社區;

但出乎意料的是,這次的操作邏輯由于充滿爭議,超越了Steemit社區的范圍,直接點燃了行業對于“公鏈治理”的輿論激辯:

孫宇晨及波場基金會的核心關鍵始終是維護自身正當權益,認為是自己購買的代幣股權被無故凍結,“一些惡意黑客凍結了 Steem核心開發者Steemit合法擁有的6500萬個steem”,并威脅要使這部分steem代幣無效,所以自己的被迫舉動只是為了維護Steem網絡的公平正義——“破壞 Steem 網絡將使每個持有steem代幣的人處于危險之中,因此我們需要在短時間內控制Steem網絡”。

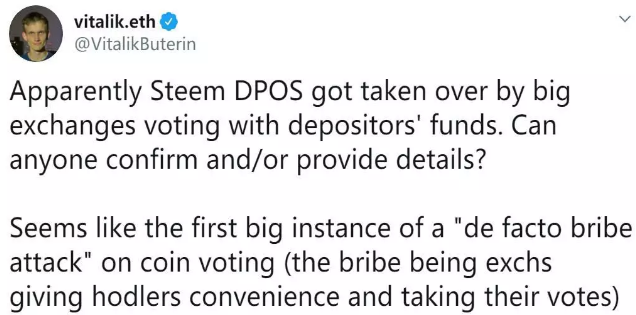

但輿論卻主要對“奪權”過程頗多指摘,關注點集中在“資本之間的聯合”對于公鏈治理的破壞性影響,V神就直言:顯然,Steem的DPOS治理被大型交易平臺接管了,這些交易平臺用用戶資金投票。這似乎是對代幣投票“賄賂攻擊”的第一個典型例子(這種賄賂是為了給持有者提供便利和獲取他們的選票)。

深層利益杯葛之下,沒有簡單的對與錯,但這次的“閃電奪權”過程,卻著實讓大家加深了公鏈治理中關于那只“看不見的手”的擔憂:

這次多方聯合的資本,通過動用用戶托管資產,迅速而又強勢的閃電操作,赤裸裸打臉了所謂的“去中心化節點治理”的抗風險能力,將其在強勢資本面前的脆弱性暴露無遺,昭示了“資本的力量”在公鏈治理中“掃地僧”般的可怖決定性影響。

03

“寡頭治理”陰云密布

個人“投票權”何去何從

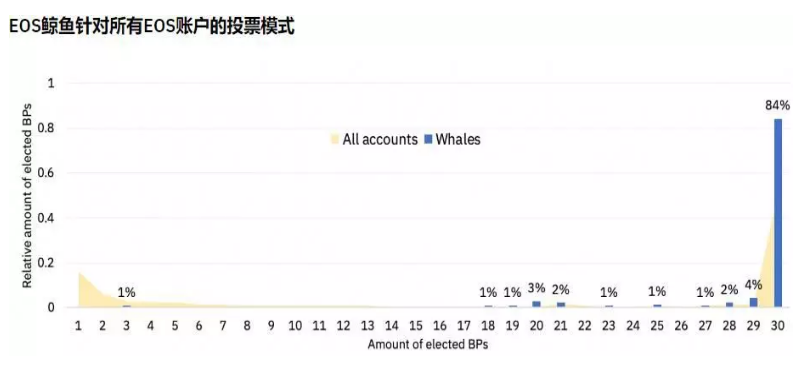

Binance Research在今年2月份初針對EOS發布了一份報告,其中就專門提到“EOS治理協議不足以防止投票濫用,從而使大型單個玩家更容易協調和支配投票,因為他們對’活動代幣’的相對控制高于他們對所有代幣的控制。”

其中數據層面,在這164頭EOS鯨魚中,84%(123頭)同時投票支持30只BPs,這個數字足以引發“資本操縱節點與治理”的擔憂。

這也并非只是存在于理論,早在2019年11月,EOS New York就稱有6個EOS節點被同一節點所控制。而這次更為強悍的行業資本,在同樣基于DPOS共識機制的Steemi上所實現的“閃電奪權”,在不少從業人的眼中,就不啻于一場針對EOS及DPOS機制的攻擊預演。

不過兩者還是有不同的,此次“奪權”爭議的關鍵,并非在于能否運用“資本的力量”改變既有的見證人(超級節點)格局,而是期間的方式是否暗含道德風險——也即交易平臺、礦池等究竟是不是該保持治理中立,畢竟它們動用的投票權其實源于用戶的托管資產:

用戶托管在交易平臺的資產,所有權屬于用戶,類似steem這般附帶社區治理屬性的投票代幣,投票權應當如何分屬?是需要經全體用戶直接表決?還是交易平臺等機構間接代表?亦或者完全由交易平臺等機構行權?

所有的法律和道德界限目前在行業內都還很模糊。也正是基于這樣的背景,手握巨量用戶“托管資產”、相對缺乏約束的資本(交易平臺、礦池等),在類DPOS節點機制設計的代幣“政治架構”中,一旦刨除道德因素的制約,就等同于擁有決定性影響力,甚至難以有實際手段抑制其介入的治理野心。

而這又會造成怎樣的影響和變量,都是未知數。唯一可以確定的是,一旦交易平臺等行業頭部資本親自下場攪動風云的話,借助先天優勢,所謂“去中心化治理”瞬間會成一紙空談,就像這次,“寡頭治理”的隱憂頓顯。

不過,從直接利益角度,這次的“閃電奪權”究竟是否成為行業資本公開聯合介入公鏈治理的“破窗之舉”,還很難說——頭部某所礦池19年財報近日發布,年收入達22.78億,利潤4479萬,但比起該交易平臺近3億的季度交易收入凈利潤,仍是小巫見大巫。

所以也難怪相關交易平臺的負責人事后在社交媒體上直言,“我們對區塊鏈治理沒有興趣,將始終保持中立”。

一言以蔽之,區塊鏈世界的“治理演進”,仍舊路漫漫其修遠兮,而個人的“投票權”背后的治理參與,究竟會何去何從,也讓我們拭目以待。

關于此次事件所暴露出來的問題,你怎么看?歡迎來留言區寫下你的看法。