作者:LongHash Ventures

翻譯:白話區塊鏈

本文要點:

可組合的資本效率和質押作為加密原生基準利率

Staking, Restaking, and LRTfi

解決 Staking 和 Restaking 中的集中化和外部性問題

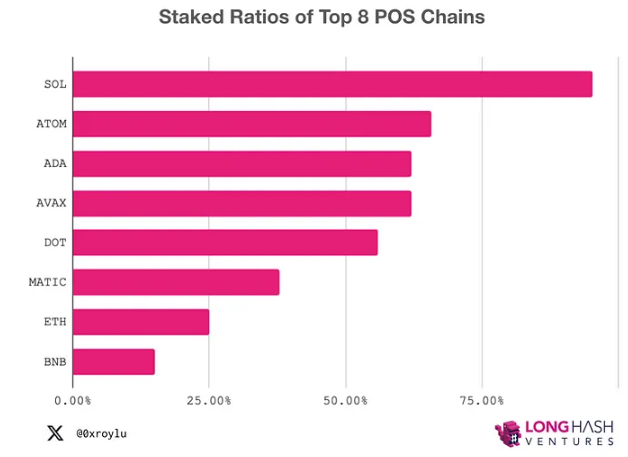

在我們的研究中,以太坊、Solana和Polygon的主要層面正在成熟,而比特幣和Cosmos的質押機制也在不斷發展。在以太坊中,最終的結果可能有兩種可能性:如果以太坊的價值得到保持,那么可能形成寡頭壟斷,即頂級參與者的份額接近33%,但不超過這個比例;或者,如果以太坊的價值沒有得到保持,可能會導致LST(Layer 2網絡)的確立。而在Cosmos中,ICS(Inter-Chain Standard)正處在初期階段,而Solana的質押率已經達到了90%。

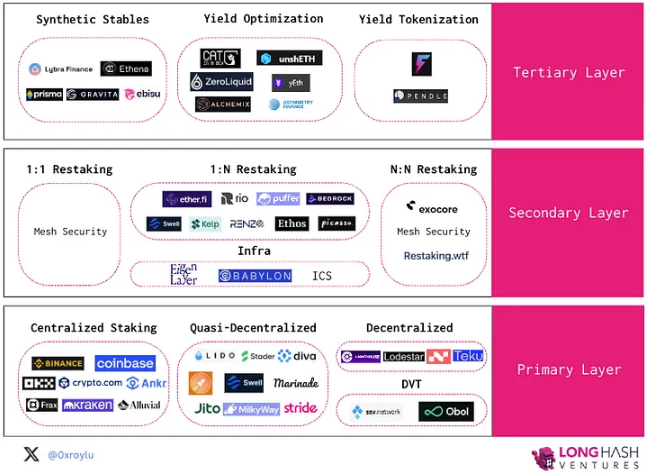

再質押的次級層面引發了一場爭奪高收益的競賽,資本流向具有最高收益的項目,特別是流向LRT(Layer 2質押Token)池。作為第一個采用質押機制的Layer 2網絡,Blast和Manta在全球范圍內引起了轟動,瞬間吸引了超過10億美元的總鎖定價值。然而,在供應充足且需求旺盛的情況下,從AVS(Automated Vault Strategies)和Restaking的Layer2網絡中預期的收益尚不明確。此外,比特幣、Cosmos和Solana中的Restaking機制都處于早期階段。

在第三層面上,合成穩定幣、收益優化和收益Token化是為了增加創新多樣性的方向。在這一層面上,資本效率和風險超過了可組合性。在此層面上,關鍵成功因素是在最低風險的情況下實現最廣泛的可組合性。

1、可組合的資本效率和 Staking 作為加密原生基準利率

可組合性是Web3的標志,具有無摩擦、低最低要求和自我托管的特點。相比之下,在傳統金融中,收益堆疊面臨著高摩擦。例如,用國債作為抵押品借款會產生多個摩擦點,比如第三方托管人、LTV比率的逐案評判以及高最低要求來證明涉及的勞動成本,僅舉幾例。

LST(Layer 2穩定幣)的出現解鎖了共識層收益與執行層DeFi活動的可組合性。這種可組合性使得2020年的DeFi夏季成為可能。時光飛逝,三年過去了,可組合性現在感覺是如此自然,以至于幾乎被視為理所當然。我們已經習慣了無摩擦的收益堆疊來提高資本效率。例如,我們期望通過鑄造LPToken進行 Staking(超流動性質押superliquid staking)或鑄造LST來存入LP頭寸來堆疊收益。

自我托管、低最低要求和無摩擦——這些特點是Web3獨有的,并突顯了對更廣泛金融市場效率提升的潛力。想象一下,如果您可以將自己的股票持倉進行Token化,并用它來參與股票交易平臺的LP。想象一下,如果您可以將自己的房地產權益進行Token化,并輕松地將其用于再質押收益。通過LSTfi,我們可以一窺可組合性對傳統金融意味著什么。

通過LSTfi,我們對可組合性對于傳統金融意味著什么有了一瞥。

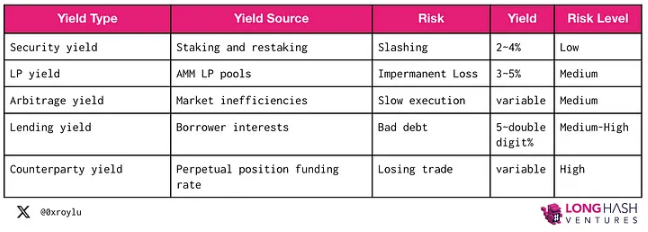

從根本上講,加密領域有五種類型的收益來源,而且它們是可以堆疊的,換句話說,是可組合的。一個收益來源的IOUToken可以作為另一個收益來源的輸入Token使用。

當然,風險與收益是相伴相生的。在這五種基本收益中,Staking收益是最安全的。自以太坊開始 Staking 以來,僅有959000個節點操作者中的226個節點操作者遭到了懲罰。另一方面,雖然主權國債通常被吹捧為最低風險的投資,但最近意大利、西班牙、葡萄牙、愛爾蘭和希臘(更不用提連續違約的委內瑞拉和厄瓜多爾)都有債券違約情況。即使是黃金標準的美國債券,在上世紀30年代脫離金本位以無限制印鈔來償還債務時也曾“違約”。國債違約與一個國家償還債務的能力有關。它的風險程度更類似于“借代收益”的風險,而不是“Staking收益”的風險。而主權債券收益是基于對未來債務償還的預期,Staking收益則與當前網絡使用水平相關。

正因如此,我們認為Staking是加密領域的基準利率。

在Staking之上,是推動收益堆疊火箭的資本效率引擎。我們已經開始看到一些創新,比如類似于Blast和Manta的Staking保證的L2網絡,類似于Picasso和Babylon的跨域Restaking,以及類似于Gravita的LST循環。

LST的可組合性特性將推動收益堆疊設計的進一步創新。

2、Staking, Restaking, and LSTfi/LRTfi

Staking 是POS鏈的安全基石,也是Web3中無風險的基準利率。

Justin Drake將ETH歸因于兩個目的,經濟安全和經濟帶寬。通過與各種DeFi和 Restaking 活動的組合,LST和LRT使得同一ETH可以同時參與這兩個目的。

在涉及經濟安全的地方,為了減輕潛在的串謀行為,PoS鏈必須保護去中心化和中立性。在博弈理論上設計協議以保持去中心化和中立性是一種平衡行為。我們很快將回到這種緊張關系。

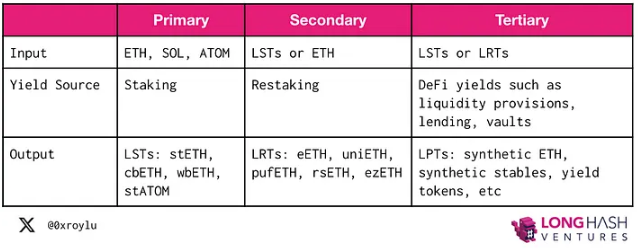

首先,讓我們以以太坊作為PoS鏈的例子來了解這個堆疊過程。主要層允許用戶Staking他們的ETH,并獲得像stETH、cbETH、wbETH和rETH這樣的LST。在次要層中,LST或ETH可以 Restaking,以為其他Staking服務提供安全性,并獲得像eETH、uniETH和pufETH這樣的LRT。然后,第三層將LST和LRT與各種DeFi活動組合在一起進行收益堆疊。

為了理解推動采用的激勵機制,我們回答了三個問題:

哪種策略組合能夠產生最高的收益?這涉及到資本效率。

哪種輸出Token可以獲得最深的流動性,并參與最廣泛的DeFi活動?這涉及到可組合性。

哪種策略是最安全的收益來源?這涉及到風險緩解。

因此,可組合性和資本效率是主要的采用推動因素,而風險是限制選擇范圍的邊界條件。

3、主要層 - Staking

在主要層中,驗證者存入原生Token,例如ETH、ATOM和SOL,以保護PoS網絡,并作為獎勵獲得交易費用。

由于在加密領域中,Staking 是最低風險的收益生成形式,隨著時間的推移,我們預計以太坊(質押率為23%)將趕上Solana(質押率為90%)和Atom(質押率為70%),這代表了數千億乃至數萬億的市場擴張。

質押分為三個類別:集中化、準去中心化和去中心化。集中化和準去中心化的 Staking 以方便性和可組合性為代價進行托管交易。去中心化 Staking,即獨立 Staking,對于協議來說是最安全的,但難以維護且缺乏可組合性。理論上,自托管節點也可以發行LST,但由于缺乏可組合性,沒有理性的思考者會購買它。

1)發布保證金

在普通的獨立 Staking 中,驗證者創建兩對密鑰,一個作為驗證者密鑰,一個作為提款密鑰,然后將32個ETH發送到以太坊1.0存款智能合約。基本費用被銷毀,交易小費被發送給驗證者。每個時期只有8個驗證者或每天1800個驗證者能夠被激活。

Rocket Pool、Diva和Swell等質押池允許獨立節點操作者支持由質押者的存款組成的質押池。從操作者的角度來看,保證金越低,資本效率越高,因為他們可以從存入的ETH中獲得一部分傭金。在本質上,降低保證金要求可以提供更大的杠桿。

Rocket Pool:8 ETH保證金

Stader:4 ETH保證金

Puffer:1 ETH保證金

據估計,節點操作者可以獲得高達6-7%的ETH獎勵和高達7.39%的質押池Token獎勵。

在Polygon上,驗證者需要獲得許可。驗證者必須申請加入驗證者集合,并且只有在已批準的驗證者解除綁定時才能加入。在Solana上,驗證者可以無需許可加入,并且Solana基金會為驗證者提供可供選擇的集群。Solana還正式跟蹤超過33%的質押SOL所持有的少數派驗證者數量。

在中心化交易平臺(CEX)的質押中,發布保證金的機制不透明。零售質押者可以提供全部保證金,而中心化節點操作者可以將所有潛在的懲罰轉嫁給零售質押者。然而,質押者也自動受益于平滑效應,通常會產生比獨立質押更高的收益。

2)獲取獎勵

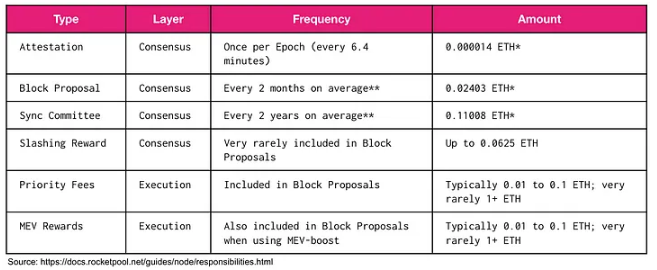

每隔2到3天,以太坊信標鏈對驗證者進行清算并分發獎勵。除了共識層之外,驗證者還可以通過優先費用和MEV獲得執行層獎勵。Solana中的Jito等協議利用MEV來提高其LST的收益。

MEV增加將MEV從區塊生成者重新分配給驗證者,然后驗證者可以將獎勵分發給質押者。最終,可能會實施MEV銷毀來將價值返還給ETH持有者。在本質上,MEV的重新分配是圍繞公平性的哲學問題。但目前,MEV可以用來增加質押獎勵。

驗證者獎勵通常波動較大。由于驗證者選擇的固有隨機性,獎勵可能不均勻。在以太坊中,使用涉及上一個區塊的哈希和種子的確定性隨機性來選擇下一個驗證者。

為此,Rocket Pool基于選擇加入的方式提供了一個平滑池。平滑池將積累選擇加入的驗證者的獎勵。作為經驗法則,如果驗證者的小型池數量少于平滑池中的節點數量,它更有可能從平滑池中獲得更大的收益。對于像Lido這樣的項目,平滑功能已嵌入智能合約中。

在中心化交易平臺(CEX)中,平滑是自動進行的,質押者可以期待隨著時間的推移獲得穩定的收益。

3)處罰

處罰是非常罕見的事件。自以太坊質押開始以來,共有959,000個節點操作者中只有226個節點操作者受到了處罰。

當驗證者1)未能生成區塊,或者2)未能在預期時間內生成認證時,他們可能會受到處罰。處罰金額較小。通常情況下,驗證者可以在與其離線時間相同的幾個小時內重新獲得收益。另一方面,處罰懲罰更為嚴重。

當滿足以下三個條件之一時,將發生處罰。1)雙重簽名:為同一時隙簽署兩個不同的信標區塊。2)簽名包裝:認證者在另一個認證周圍簽署認證。3)雙重簽名:為同一目標簽署兩個不同的認證。驗證者將在一個區塊中包含不當行為的證據,與驗證者集合進行社交,并在所有驗證者對該證據簽署后開始處罰。

在處罰事件中,可能出現以下后果:

初始處罰:有效余額的1/32被削減

相關性處罰:如果在短時間內存在多個違規行為,則可能削減多達有效余額的數量。二次方處罰可以阻止勾結。

退出:驗證者將在8192個時期(36天)內進入提款狀態

DVT(分散式驗證技術)旨在通過保護驗證者免受無法生成區塊或認證的風險,減少處罰風險并提高質押池的安全性。DVT采用分布式密鑰生成(DKG)、多方計算(MPC)和閾值簽名方案(TSS)在冗余的驗證者集合上實現。

SSV(社會化安全驗證)作為DVT網絡的一部分,是一個完全開放、去中心化和開源的公共產品,目前正在為Lido等協議進行試驗。Obol利用Charon作為非托管中間件,負責驗證者客戶端和共識客戶端之間的通信。Diva使用自己的DVT實現以無需許可的方式支持其LST,任何人都可以運行節點。Puffer的Secure-Signer是一個遠程簽名工具,由以太坊基金會資助,旨在使用Intel%20SGX防止可被處罰的違規行為。Puffer的Secure-Signer代表共識客戶端管理驗證者密鑰。

從資本效率的角度來看,通過DVT運行多個客戶端會消耗計算資源。在實際實施中,同一硬件可以參與多組DVT。重要的是,DVT增強了協議的安全性,因此即使一組節點操作者離線或行為異常,質押池仍能正確運行。

Cosmos%20Interchain%20Security對于處罰有一種有趣的方法(提案#187)。由于ICS尚處于初期階段,治理投票需要解決所有可能的可處罰事件。盡管這旨在防止來自消費鏈的任何安全傳染到中心樞紐,但治理目前仍然將決策權交給人工仲裁,而不是代碼。

4)提款

在以太坊中,每個時期允許進行4次退出。由于進入和退出限制不匹配,分別為每個時期的8個驗證者和4個驗證者,可能會出現長時間的退出隊列。一旦發起提款,驗證者必須等待256個時期。

在Solana中,委托是被確立的。向質押池進行標準委托需要一個冷卻期才能提款。然而,通過質押池進行的流動性質押不需要提款冷卻期。

4、展望未來

隨著以太坊質押比率的增加,網絡使用保持不變的情況下,基本收益率應逐漸趨近于1.8%,這是以太坊基金會設定的最低收益率,但是gas費用和MEV的增加可能在一定程度上抵消這一趨勢。

通常情況下,機會成本會促使質押者在收益低于其他可用收益來源時停止 Staking。然而,LST(Liquid Staking Tokens)可以減輕機會成本,因為持有者可以同時參與經濟安全和經濟帶寬。因此,盡管回報率低,質押者很可能會繼續存款,并使用他們的LST參與DeFi以獲得額外的收益。

由于以太坊質押收益的降低,另一個現象是中心化。獨立質押者會發現他們的收益持續減少,最終會超過硬件成本。

本文鏈接:http://www.zhucexiangganggs.com/kp/du/02/5044.html

來源:https://longhashvc.medium.com/staking-restaking-and-lrtfi-composable-capital-efficiency-and-neutrality-part-i-49c7ef21d36d