2025年,加密市場在比特幣ETF突破、以太坊擴展優化、AI代理和RWA代幣化等多重創新推動下加速主流化,但仍面臨監管與技術挑戰。

作者:Siddhant Kejriwal

踏入2025年,市場樂觀情緒高漲,背后是實際進展和突破性創新的支撐。本文匯總了年度加密領域的核心敘事,融合了個人洞察和行業領先機構的研究成果,包括Bitwise、VanEck、Ark Invest、a16z等。

讓我們一起探索塑造數字資產未來的趨勢。

1、比特幣獲得經濟牽引力

2024年,比特幣的市場動態發生了顯著變化,為2025年的關鍵敘事奠定了基礎。2024年1月,比特幣現貨交易平臺交易基金(ETF)的推出標志著加密貨幣與傳統金融融合的一個里程碑事件。其中,由貝萊德管理的iShares比特幣信托基金(IBIT)脫穎而出,在首年內吸引了近380億美元的凈流入,成為歷史上最成功的ETF首發案例。

值得注意的是,IBIT的資金流入甚至超過了追蹤納斯達克100指數的知名基金——Invesco QQQ Trust(QQQ)。截至2024年年中,IBIT的年內資金流入約為189.7億美元,略微領先于QQQ的189億美元。

BTC ETF資金流入 | 圖片來源:Coinglass

BTC ETF資金流入 | 圖片來源:Coinglass

1)歷史性ETF流入與增長潛力

歷史數據顯示,ETF通常在初期吸引溫和的資金流入,而隨著投資者對這些工具的熟悉和信任度提高,資金流入會顯著增長。鑒于此模式,比特幣ETF在2024年強勁的早期表現預示著2025年可能迎來更廣泛的采用和更大的資本流入。

2)宏觀經濟順風:利率下調

2024年末的宏觀經濟環境為比特幣及其他風險資產提供了有利條件。在第四季度,美聯儲連續四次降息,總計將利率下調1%。這一旨在控制通脹的貨幣寬松政策預計將持續到2025年。降息降低了持有無收益投資的機會成本,從而提升了比特幣等風險資產的吸引力,為其增長提供了強勁支撐。

3)機構采用:企業與政府的興趣

2024年,比特幣市場從以零售投機為主的格局轉向了大規模的機構投資。

- 企業興趣 在邁克爾·塞勒(Michael Saylor)的領導下,MicroStrategy顯著擴大了比特幣持有量,全年購入約258,320 BTC,總金額約為220.7億美元,投資收益率達到74.3%。 這種激進的積累策略鞏固了MicroStrategy作為領先比特幣企業持有者的地位,同時展示了此類投資的潛在高收益,可能會影響其他企業在2025年進行類似配置的決策。

- 政府興趣 在政府層面,當選總統唐納德·特朗普的政府傳遞出支持加密貨幣的立場,并探討通過行政命令建立戰略比特幣儲備的可能性。 盡管這一儲備計劃的細節和可行性仍在討論中,但僅僅是美國政府將比特幣視為戰略資產的考慮,就可能促使其他國家探索將比特幣納入國家儲備的可能性,從而進一步提高加密貨幣市場的合法性和穩定性。

特朗普在比特幣納什維爾大會上承諾建立比特幣戰略儲備 | 圖片來源:《金融時報》

4)結論

成功的比特幣ETF推出、有利的宏觀經濟政策以及機構興趣的增加,預示著比特幣正處于一個變革性的時期。隨著2025年的展開,這些敘事將推動比特幣從一種投機資產向主流金融工具轉型,吸引更多樣化的投資者,并鞏固其在全球金融生態系統中的地位。

2、比特幣:獨特的避險資產?

在傳統金融中,“避險”資產是指在經濟不確定性或市場波動期間,投資者傾向于選擇的安全資產。政府債券和黃金是這一類別的代表,因其相對穩定性和主權實體的支持而受到青睞。

- 政府債券:由國家政府發行的債務證券,承諾定期支付利息并在到期時返還本金。低違約風險和可預測的收益使其在市場下跌時具有吸引力。

- 黃金:作為一種價值儲存手段,黃金因其稀缺性和內在價值而備受推崇,通常在金融危機期間保持或升值。

近年來,尤其是來自ARK Invest的分析表明,比特幣正逐步演變為一種避險資產,表現出在動蕩時期為投資者提供庇護的潛力。以下是關鍵觀察點:

- 內在的避險特性:比特幣提供了金融主權,降低了對手方風險,并增強了透明度。其去中心化的特性確保了不受單一實體控制,減輕了集中化金融系統相關的風險。

- 相較傳統資產的優勢:比特幣的去中心化、有限供應、高流動性和便捷性遠勝于債券、黃金和現金。這些屬性使比特幣在數字時代成為一種多用途資產,能夠實現無縫的全球交易。

1)優于傳統資產的表現

過去七年,比特幣年化收益率為60%,遠高于債券和其他主要資產的平均7%收益率。在持有五年的時間跨度內,比特幣投資者始終獲得了盈利。而債券、黃金和短期美國國債在過去十年間的購買力則下降了99%。

- 對利率變化的適應力:比特幣的價格升值貫穿了各種利率環境,顯示出其強大的韌性以及對貨幣政策波動的對沖潛力。

- 避險時期的表現:在近期金融危機(如地區銀行倒閉)中,比特幣價格上漲超過40%,展示了其作為避險資產的潛力。

- 與其他資產類別的低相關性:在2018年至2023年間,比特幣與債券的相關性僅為0.26,而債券與黃金的相關性為0.46。這種低相關性表明,比特幣可以有效增強投資組合的多樣化。

- 顛覆避險資產市場的潛力:當前比特幣估值約為1.3萬億美元,僅占130萬億美元固定收益市場的一小部分,表明其作為避險資產被接受后,具有巨大的增長空間。

比特幣作為避險資產的認知正在提升 | 圖片來源:Ark Invest

2)比特幣的認知從“風險資產”向“避險資產”轉變

雖然比特幣過去的高波動性讓許多人將其歸類為“風險資產”,但隨著其逐漸成熟以及上述特性的凸顯,人們的認知正在發生改變。隨著全球經濟環境的演變,比特幣在投資組合中的角色可能會進一步擴大,甚至重新定義傳統資產配置策略。

3、2025年值得關注的加密股票

2024年,加密公司在華爾街掀起波瀾,成為年度漲幅最高的板塊之一。許多公司計劃在2025年上市,另一些公司可能在市值上超越傳統金融(TradFi)機構。

1)2025年可能上市的加密公司

分析師預計2025年將成為“加密IPO之年”,以下幾家公司有望首次公開募股:

- Circle:USDC穩定幣的發行方,已宣布計劃在IPO前將總部遷至紐約市。

- Kraken:預計2025年將公開上市的加密貨幣交易平臺。

- Anchorage Digital:一家即將進入公開市場的數字資產平臺。

- Chainalysis:預計上市的區塊鏈數據平臺。

- Figure:計劃IPO的金融科技公司。

2)Coinbase市值或超越Charles Schwab

隨著Coinbase管理的資產迅速增長,許多人認為它可能在2025年超越Charles Schwab,成為全球最大的經紀商。這一潛在轉變歸因于Coinbase多樣化的收入來源,包括其以太坊Layer 2網絡Base、質押服務和穩定幣業務。

3)這些發展帶來的影響

- 提高行業合法性:知名加密公司進入公開市場將增強加密貨幣行業的合法性,吸引此前猶豫不決的投資者。

- 更廣泛的投資者接入:公開上市使更多投資者可以通過傳統股票等投資工具接觸加密行業,而無需直接購買加密貨幣。

- 市場動態變化:將MicroStrategy和Block等加密公司納入S&P 500等主要指數可能吸引指數基金、ETF和投資者的資金,進一步將加密貨幣融入主流金融。

- 競爭格局演變:隨著加密公司在市值和影響力上的增長,傳統金融機構可能面臨更大的競爭,從而推動金融行業的創新和適應性變化。

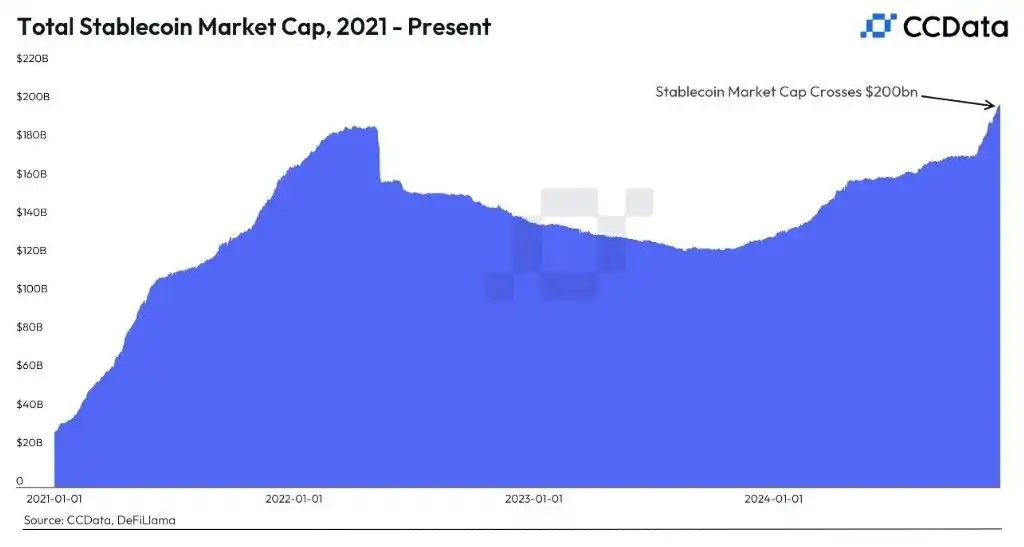

4、穩定幣市場2025年或翻倍

2024年,穩定幣市場實現了顯著增長,其市值突破2000億美元大關。這一擴展預計將在2025年加速,市場可能實現翻倍增長。

1)2024年增長與2025年預測

2024年,穩定幣市場市值激增至2000億美元,這反映了其采用率的提高以及與各種金融系統的整合。

- 增長驅動:對數字資產的需求不斷增加,這些資產既提供了傳統法幣的穩定性,又能促進無縫交易,同時作為對加密貨幣波動性的對沖工具。

穩定幣市值在2024年達到2000億美元 | 圖片來源:CoinDesk

行業分析師預計,到2025年底,穩定幣市場規模可能翻倍。這一預測基于以下幾個因素:

- 數字支付的廣泛接受度提升

- 區塊鏈技術的快速發展

- 更清晰的監管框架

2)穩定幣與美元霸權

與早期擔憂認為穩定幣可能削弱美元地位的觀點不同,路透社的最新分析表明,穩定幣實際上可能會加強美元的主導地位。

- 美元錨定穩定幣 能夠支持以美元計價的跨境交易,提升了美元在全球金融體系中的實用性。

- 這一發展凸顯了美元在不斷變化的數字經濟中的適應能力。

3)穩定幣增長的影響

- 增強金融普惠性 穩定幣為銀行基礎設施有限的地區提供了金融服務接入,促進了更廣泛的經濟參與。

- 提高交易效率 使用穩定幣簡化了跨境支付,相比傳統銀行系統顯著降低了成本和結算時間。

- 監管因素 隨著穩定幣市場的快速擴張,監管機構正加速制定框架,以確保金融穩定并防止非法活動。

- 與傳統金融的融合 金融機構對穩定幣的日益接受表明,傳統金融與數字資產之間的融合正在加速。這可能催生更多創新的金融產品和服務。

5、RWA:2025年的重要加密敘事

現實世界資產(RWA)的Token化正迅速發展,將籌得信貸、美國國債、大宗商品和股票等傳統資產數字化,提升了金融市場的流動性、透明度和可訪問性。

1)2025年的增長前景

根據Bitwise的數據顯示,RWA市場的Token化規模從三年前的不到20億美元增長至約137億美元。隨著采用率增加和技術進步,Bitwise預測到2025年這一市場將增長至500億美元。風投公司ParaFi預計,到2030年,RWA市場可能會達到2萬億美元,而全球金融市場協會(GFMA)則估計,到2030年其潛在市場價值可能高達16萬億美元。

2)增長驅動因素

- 卓越的資產管理

- Token化提供了即時結算、比傳統證券化更低的成本和持續的流動性。

- 增強透明度并為多種資產類別提供更便捷的接入途徑。

- 機構采納

- 大型金融機構越來越多地接受RWAToken化。例如,貝萊德與Securitize合作,在以太坊上Token化的USD機構數字流動性基金目前持有5.15億美元資產,是最大規模的美國國債Token化基金。

- 技術進步

- 區塊鏈技術和智能合約的發展促進了資產的高效、安全Token化,吸引了更多投資者和發行人。

3)對金融生態的影響

- 流動性增強

- Token化使資產能夠被分割持有,投資者可以買賣部分資產,從而提升市場流動性。

- 擴大投資接入

- 投資者能夠接觸到以前流動性較低或難以投資的多樣化資產類別,從而實現投資民主化。

- 提高運營效率

- 通過智能合約自動化流程,降低了資產管理和交易相關的行政負擔和成本。

- 監管考慮

- 隨著市場的增長,監管框架正在不斷演變,以應對安全性、合規性和投資者保護方面的挑戰。

4)總結

現實世界資產(RWA)的Token化正在重塑金融格局,帶來了更高的效率、可訪問性和流動性。預計到2025年及未來,這一領域將顯著增長,Token化RWA將成為現代金融的基石,吸引尋求創新投資機會的機構和散戶投資者。6、AI代理將迎來指數級增長

2024年,AI代理成為加密貨幣領域的熱門敘事,這一趨勢得益于諸如Virtuals和ai16z等平臺的推動。這些平臺開發了無需代碼的解決方案,使AI代理的部署變得更加便捷。這些專用的AI機器人旨在理解用戶意圖并執行復雜任務,從而簡化各類應用中的流程。

1)2025年AI代理的擴展

預計在2025年,AI代理在加密生態系統中的整合將顯著拓展,不再局限于去中心化金融(DeFi),而是深入多個領域:

- 社交媒體領域 AI代理(如AIXBT)正在改造平臺,如Crypto Twitter,通過提供實時市場情報和趨勢分析,提高信息傳播的效率。

- 金融分析領域 基于AI的分析工具為投資者提供深入洞察,幫助其在波動性較高的加密市場中做出更明智的決策。

- 娛樂與互動應用 AI代理被用于創建有趣的內容和互動體驗,豐富了加密社區中的用戶參與感。

2)AI代理的普及

隨著AI代理開發的可用性和成本效益的提升,其數量預計將迎來激增。目前已有超過10,000個AI代理,每日活躍用戶數以百萬計。 預計到2025年底,AI代理的數量可能增長至100萬,表明其在各個平臺上的廣泛應用。

2024年AI代理實現指數級增長 | 圖片來源:VanEck

3)AI主題迷因幣的興起

AI技術與迷因文化的融合催生了AI主題的迷因幣,為加密市場增添了新維度。諸如Terminal of Truths和**$GOAT迷因幣**等項目的成功,激發了更多類似計劃的涌現,將幽默與先進的AI功能結合起來。這一趨勢預計將在2025年持續升溫,吸引投資者和加密愛好者的關注。

4)對加密生態系統的影響

AI代理和AI主題迷因幣的快速增長預示著加密領域的深刻變革:

- 提升可及性 無代碼平臺使非技術背景的用戶也能開發復雜的AI工具,從而實現創新的民主化。

- 應用場景多樣化 AI代理在多個領域的擴展促進了更緊密和多元化的生態系統,加速了更廣泛的采用。

- 市場動態變化 AI迷因幣的崛起帶來了新的投資機會和挑戰,對市場情緒和投資者行為產生深遠影響。

5)總結

AI代理的整合和AI主題迷因幣的興起將在2025年對加密領域敘事產生關鍵作用,推動創新,拓展數字資產市場的邊界。

7、以太坊Blob費用市場有望突破10億美元大關

EIP-4844(又稱Proto-Danksharding)顯著提升了以太坊的擴展性,引入了“攜帶Blob數據的交易”,優化了Layer 2(L2)網絡的數據存儲。這項發展還引入了一個獨立的費用市場,稱為“Blob Gas市場”。

1)EIP-4844與Blob數據交易解析

EIP-4844通過一種新型交易類型(攜帶大量數據的“Blob”)改善了以太坊的擴展性。這些Blob數據暫時存儲在以太坊的信標節點中,使得L2解決方案可以發布數據,而無需與Layer 1(L1)的交易爭奪Gas費用。

- 結果:降低成本,提高L2操作效率。

2)雙費用市場與基礎費用銷毀機制

隨著Blob數據交易的引入,以太坊目前運行兩個并行的費用市場:

- Layer 1費用市場:處理傳統交易和智能合約執行。

- Blob Gas市場:專用于利用Blob數據的L2交易。

3)當前利用率與ETH銷毀預測

自2024年11月以來,驗證者每天在以太坊上發布超過20,000個Blob數據。

- 預測:如果這一趨勢持續或加速,Blob費用可能在2025年銷毀價值超過10億美元的ETH。這一里程碑將進一步鞏固以太坊日益演進的安全性和經濟模式。

Blob Gas市場在第四季度獲得顯著增長 | 圖片來源:Dune Analytics

4)2025年推動Blob空間擴展的因素

以下幾個關鍵因素預計將推動2025年Blob空間使用的快速擴展:A.L2的爆炸性增長

- 交易量激增:以太坊Layer 2(L2)的交易量年化增長率已超過300%,用戶為節省成本并享受高吞吐量,正遷移至L2平臺以使用DeFi、游戲和社交應用。

- 消費級DApp的普及:L2上的去中心化應用(DApps)增多,將導致更多交易返回以太坊主網進行最終結算,從而顯著增加對Blob空間的需求。

- 技術進步:Rollup技術的改進,例如更高效的數據壓縮和更低的數據發布成本,將鼓勵L2將更多交易數據存儲在以太坊的Blob空間中,實現更高吞吐量,同時保持去中心化。

- 企業級應用崛起:基于zk-rollup的金融解決方案和Token化現實資產等高價值交易的興起,將優先考慮安全性和不可篡改性,同時提升支付Blob空間費用的意愿。

5)對以太坊生態系統的影響

- 提升擴展性 通過將L2的數據存儲從以太坊主鏈轉移到Blob空間,網絡能夠在不發生擁堵的情況下處理更多交易,從而改善用戶體驗。

- 經濟影響 Blob費用燃燒ETH,將減少供應,可能對ETH價格產生上行壓力,惠及持有者和網絡參與者。

- 安全性考量 Blob空間使用的增加突顯了持續監控的必要性,以確保在更高數據吞吐量下,網絡的共識安全性依然穩固。

6)總結

EIP-4844的實施及其推動的Blob Gas市場發展,標志著以太坊在擴展性和經濟模式方面的重大進展。隨著Layer 2的采用加速以及新用例的涌現,Blob空間的利用預計將在2025年大幅增長,進一步鞏固以太坊作為去中心化應用領先平臺的地位。

8、總結與展望

回顧塑造加密貨幣領域的變革性趨勢,不難看出2025年充滿了巨大的潛力。然而,面對這一快速發展的市場,我們必須保持樂觀與謹慎并存的態度。

1)核心要點

- 創新與增長

- AI代理的快速發展、以太坊Layer 2解決方案的擴展、以及現實世界資產的Token化,凸顯了加密生態系統的活力與動態性。

- 主流化進程

- 加密貨幣融入傳統金融體系的進程加快,機構投資的增加與穩定幣的崛起,顯示出數字資產正被更廣泛地接受和認可。

- 監管動態

- 預計在現任美國政府領導下,監管政策的變化將深刻影響加密市場的發展路徑,既可能帶來新機遇,也可能引發新挑戰。這提醒我們在面對快速變化的市場時需要保持謹慎。

2)對投資者的建議

- 深入研究

- 在做出任何投資決定之前,務必全面了解相關資產和技術。

- 避免過度杠桿

- 杠桿交易可能放大收益,也會加劇虧損。建議采取保守的杠桿策略以降低潛在風險。

- 分散投資

- 避免將投資組合集中于單一資產或行業。分散化有助于分散風險并提升潛在收益。

- 保持信息更新

- 加密市場高度動態化。定期關注最新動態、監管變化和市場趨勢。

3)結論

盡管加密貨幣市場帶來了前所未有的機遇,但以自律和信息化的思維方式進行投資至關重要。在樂觀中保持謹慎,投資者將能夠更有效地駕馭這一不斷演變的市場,既抓住其潛力,又規避固有風險。

本文鏈接:http://www.zhucexiangganggs.com/kp/du/01/5638.html

來源:https://coinbureau.com/analysis/top-crypto-narratives-of-2025/